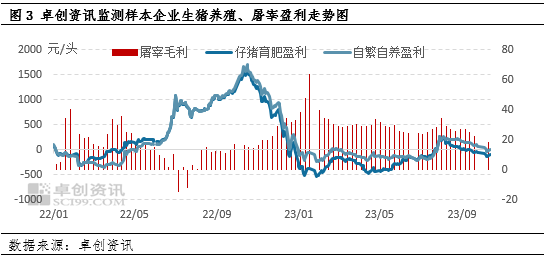

进入四季度,双节提振不及预期,猪价持续在成本线附近震荡,其主因是市场生猪供给能力较强,而需求虽较往年提升,但难以持续性消化市场供应。随着养殖端持续处于亏损状态,以及二次育肥行为减少,腌腊旺季到来之前,养殖端压栏增重迹象减少,市场理性情绪回归,供应或阶段性紧俏助推四季度猪价逐步复苏,有望站在成本线之上,预计四季度生猪价格环比上涨,且高点出现在11月份。据新牧网猪价指数,2023年10月24日,全国生猪均价为15.28元/公斤。环比下滑4.49%,同比下滑43.78%;据卓创资讯数据,标肥价差为0.48元/公斤,与去年同期相比收窄0.42元/公斤。目前养殖端多数处于亏损状态,需求虽较同期好转但难以持续性消化市场充沛的猪源,由于供应持续未见减少,生猪价格持续低迷,养殖亏损时间较长,部分市场的二次育肥行为逐步趋于理性,养殖端当下压栏情绪亦有降温,交易均重较同期水平下滑。2023年以来,除8月份养殖利润短暂回到了盈亏平衡线附近外,其他时间养殖利润基本处于亏损状态。最新数据显示,目前自繁自养养殖利润为-147元/头,外购仔猪育肥利润为-163元/头。从全年的平均利润看,2022年全年平均利润为162元/头,而2023年截至目前的平均利润为-231元/头,可见今年的养殖行业比2022年更加艰难。不过尽管养殖利润持续亏损,但是产能去化仍然不足。截至9月份,国家统计局数据显示,能繁母猪存栏4240万头,较2022年12月产能高峰下降3.4%。产能去化缓慢,原因是市场对四季度生猪行情有一定期待,不过笔者认为最主要的原因是因为今年以来在生猪养殖持续亏损的情况下,仔猪销售利润维持较好水平。随着猪价持续低迷,仔猪价格不断走低,目前7公斤仔猪价格为141元/头,较去年同期下降76%,仔猪销售利润由盈转亏,为-77元/头,意味着当前养殖端各环节均无利润,后期被动去产能速度或加快。据卓创资讯数据监测,截至2023年9月底,全国166家存栏样本显示能繁母猪存栏环比下滑1.14%,同比增加5.45%。生猪出栏环比增加3.03%,根据生产周期前置10月,生猪理论出栏增加3.00%左右。而据卓创资讯调研监测短期数据指标9月实际计划完成率101.37%,全国10月计划出栏增加2.95%。由于企业具备较强供给能力,虽局部地区疫情复发,但对实际生猪供应影响有限,这是导致猪价上涨动力不足,行业盈利仍处于低位水平及业者心态趋于理性的主要因素。生猪盈利驱动业者行为。据卓创资讯数据监测,截至2023年10月16日,养殖端仔猪育肥盈利为-101.61元/头,自繁自养盈利为1.58元/头,截至10月第二周,屠宰端毛利为18.24元/头。由于行业盈利持续低迷,行业内情绪性指标逐步回落。回归理性表现:二次育肥热度低于去年生猪交易均重上涨不及往年

从近期的淘汰母猪价格上看,淘汰母猪价格快速下跌,一方面天气降温,北方地区的疫病有抬头趋势,另一方面,猪价持续低迷,集团企业母猪淘汰速度有所增加。我们认为,随着养殖端全面亏损,企业资金压力加大,能繁母猪淘汰速度或加快,后期关注产能的变化情况。

需求端,中秋国庆假期过后,屠企开工率季节性下滑。当前屠企开工率为28.69%,较节前开工高峰33.4%有所下滑,鲜销率为89.71%,基本维持稳定。气温下降,但是腌腊行情仍未到来,白条走货一般,下游以销定宰,叠加屠宰企业毛利润亏损扩大,短期需求无明显利好。不过,值得注意的是,当前生猪出栏体重处于近几年低位,上周生猪出栏均重为122.24公斤,较去年同期下降3.1%。另外,近期肥标价差有所扩大,截至10月20日,全国肥标价差为0.54元/公斤,节前肥标价差0.38元/公斤左右,去年同期为0.78元/公斤。肥标价差扩大或刺激养殖端压栏以及二次育肥。

冻品方面,冻品库容率为24.33%,近期变化不大。目前冻品市场需求没有明显改善,库存消化缓慢,库容率下降幅度有限。屠宰企业资金压力较大,无主动入库操作,预计后期冻品库容率维持稳定。

短期来看,生猪需求不及预期,腌腊行情暂未到来,冻品库容率维持高位,供给端产能释放叠加母猪淘汰,短期猪价仍将偏弱运行。中期来看,四季度对肥猪需求增加,而目前出栏体重处于低位,肥标价差扩大,若后期二次育肥热情增加,或推升猪价走高。不过今年养殖户谨慎,二育延续快进快出节奏,预计猪价走高幅度也比较有限。长期来看,随着仔猪价格下跌,养殖端各环节进入亏损状态,被动去产能或有所加快,利多生猪远期价格,后期关注能繁母猪存栏变化情况。

综上所述,二次育肥需求减少、体重减轻,在供应总体充足背景下,供应端对四季度生猪价格或仍形成压力。而四季度腌腊及旺季来临加持,但肥猪资源相对有限情况下,大猪行情或对猪价形成向上支撑,预计四季度生猪价格环比上涨,且高点大概率出现在11月份,短时猪价高点或触及18.0元/公斤。